Брать в поездку кошелек, полный налички — рисковая затея. Могут ограбить или не найти сдачу, плюс никаких выгод. Банковские карты дают кэшбэк, проценты на остаток, бонусные мили за покупки. Если украдут, деньги никуда не денутся со счета. Правильный выбор карты помогает экономить в путешествии, ничего не делая.

Мы разобрались, какие реальные выгоды предлагают банки для путешественников. Сравнили условия в самых популярных дебетовых карточках от разных банков. Честно рассказали о «подводных камнях», которые скрываются за сладкими фразами и огромными процентами.

Все данные актуальны на 16 апреля 2019 года, но мы будем их периодически обновлять

На что обратить внимание, выбирая банковскую карту для путешествий

Самый первый и главный критерий — тип карты. Она обязательно должна быть международной, чтобы вы могли платить за покупки в магазинах за границей. Тип платежной системы лучше выбирать Visa или Master card (с карточек Maestro можно снять деньги за границей только в дочерних банках «Сбербанка»). Система Visa — американская, и расчеты в ней производятся в долларах США. Master card — европейская система с расчетом в евро. Поэтому если вы летите в Европу, лучше брать с собой карту Master card, чтобы избежать двойной конвертации, за которую банки могут брать проценты.

Второй критерий — стоимость выпуска и обслуживания. В эту сумму входят не только ежегодная оплата, но и все те проценты, которые вы заплатите банку за проведение операций. Будьте внимательны: часто карту выпускают бесплатно, стоимость обслуживания у неё минимальна (допустим, 300-600 рублей в год), зато за каждую операцию — снятие наличных, оплату в магазинах, перевод на другой счет — банк берет комиссию.

Третий критерий — надежность и безопасность. Карта должна быть именная, эмбоссированная (имя, фамилия, номер карты нанесены выпуклыми буквами и не стираются), защищенная чипом и магнитной лентой. Хорошо, если она поддерживает бесконтактные платежи.

В Европе и США у вас могут потребовать паспорт при оплате картой. Если откажитесь, карту вернут, а оплата не пройдет. В таком случае могут даже заблокировать карту по требованию магазина. Безопасность на высшем уровне, так что лучше паспорт носить с собой.

И четвертый критерий — бонусы для путешественников. К примеру, возможность заблокировать карту онлайн или сделать дубль карты. Нашего редактора такая банковская услуга как-то спасла от голодного отпуска в Барселоне. В метро у него вытащили кошелек с наличкой и кредитками, а в номере остались дубли карточек. Он заблокировал украденные карточки через приложение, а продолжил пользоваться дубликатами.

Об остальных бонусах для путешествий за рубеж поговорим отдельно.

Что искать в картах путешественнику

Если вы не планируете подолгу жить за границей, заводить отдельную карту для поездок не стоит. Лучше выбрать универсальную, в которой будет хорошая поддержка, удобный банкинг и выгодные условия по конвертации валют. Что еще важно:

- Беспроцентное снятие наличных за границей. Перед оформлением карты уточните, какие партнеры есть у вашего банка за границей. Иначе бешенные проценты за снятие денег в чужих банкоматах перечеркнут все возможные выгоды.

- Кэшбэк. Когда за каждую покупку вам начисляют хотя бы 1% стоимости, за месяц накапливается неплохая сумма.

- Процент на остаток. Хорошо, когда деньги не просто лежат на счету, но и приносят доход. Выгодно и для путешествия, и в повседневной жизни.

- Удобное мобильное приложение. Представьте, что вам в чужой стране с очень плохим интернетом нужно срочно заблокировать карту или перевести деньги на другой счет. Шустрое и удобное мобильное приложение — настоящая палочка-выручалочка.

- Бонусы. Баллы за покупки в зарубежных магазинах, бесплатная страховка за границей, возможность привязать карту к счету с другой валютой — все эти возможности предлагают банки путешественникам. Спрашивайте менеджеров.

- Онлайн-банкинг. Если нет мобильного приложения, обязательно нужен онлайн-банкинг. Находясь за границей, вы должны иметь возможность управлять своим счетом через интернет.

- Набор миль. К сожалению, накопленные мили нельзя использовать на полеты чартерами, а только на регулярные перелеты по полной стоимости.

Что предлагают банки

Райффайзен банк

Visa Classic Travel — это рублевая карта, на которой можно накапливать мили за покупки по курсу 1 миля — 40 рублей. Еще 1000 миль вам начислят в день рождения. Эти мили можно обменивать на авиабилеты по всему миру, использовать для оплаты проживания в отелях и аренды автомобиля, оформлять на них страховку.

Еще одна фишка — два бесплатных снятия наличных в месяц в банкоматах по всему миру. Чем не выбор для тех, кто путешествует часто, но недолго.

Обслуживание карты — 500 рублей в год.

В «Райффайзен банк» есть специальная карта для путешественников — Buy&Fly, но она не такая выгодная как Visa Classic Travel. Миль на ней начисляется меньше, а обслуживание намного дороже — 299 рублей в месяц. Зато есть кэшбэк и скидки от партнеров банка.

Альфа-банк

Alfa Travel — выгодная карта для путешественников. Главная фишка этой карты — бесплатное снятие наличных в банкоматах по всему миру, при условии, что сумма на ваших счетах на конец месяца превышает 30000 рублей или вы потратили более 10000 рублей в месяц. Бесплатное обслуживание карты работает на тех же условиях. На этой карте можно накапливать мили за покупки — до 3% от суммы по курсу 1 миля за один рубль.

Накапливать мили можно еще и с дебетовой картой «Аэрофлот». Стоимость обслуживания такая же, как и на Alfa Travel, но снять наличные в любом банкомате мира без комиссии нельзя. Зато миль начисляют больше.

Сбербанк

Дебетовая карта «Аэрофлот» практически ничем не отличается от аналогичной Альфа-банка, но миль по ней начисляется меньше. И обслуживание платное: 900 рублей за первый год, 600 рублей — за второй и последующие.

Бонусы по программе программе лояльности «Спасибо» начисляются только за покупки у партнеров программы.

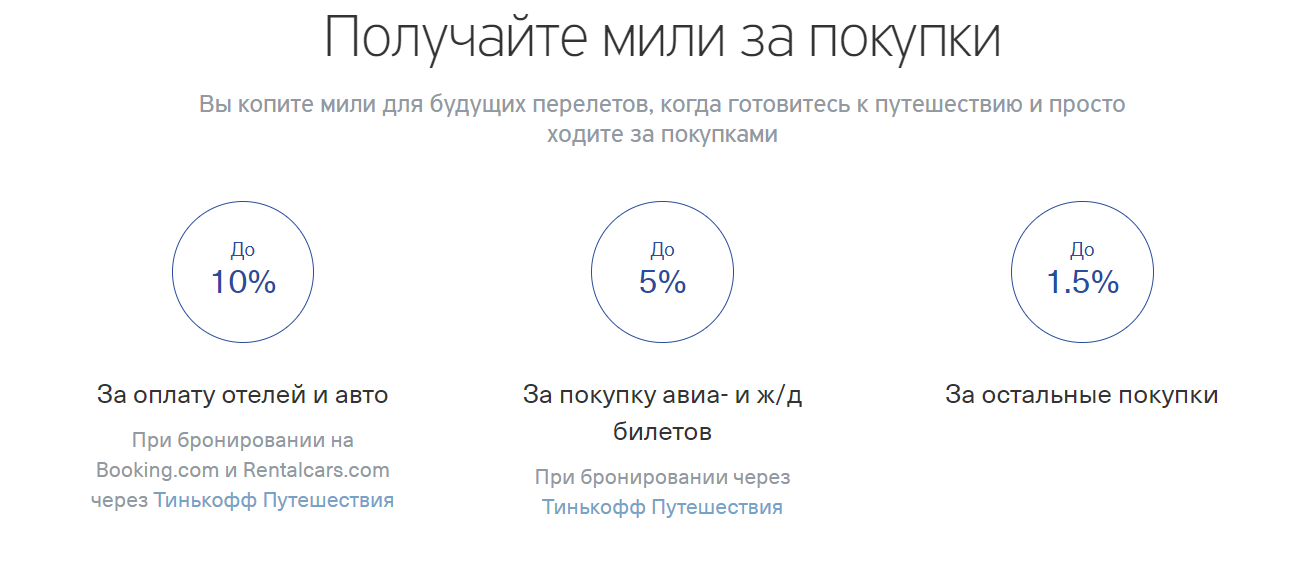

Тинькофф

У «Тинькофф-банка» есть три дебетовых карты для путешественников: ALL Airlines,

S7 Airlines и OneTwoTrip. Снятие наличных в банкоматах по всему миру для этих карт бесплатное при сумме свыше 3000 рублей.

Самое выгодное обслуживание на карте OneTwoTrip — всего 99 рублей в месяц или бесплатно при неснижаемом остатке 30000 рублей. За все покупки по карте, оплату отелей, ЖД- и авиабилетов начисляются бонусы. Их можно потратить на оплату путешествий.

Карта S7 Airlines открывает доступ к закрытым распродажам авиабилетов, которые проходят два раза в год. За любые покупки вам начисляют мили, которые можно обменять на билеты 13 авиакомпаний. Обслуживание бесплатное, если у вас есть кредит в Тинькофф или неснижаемый остаток по карте больше 150000 рублей. В иных случаях — 190 рублей в месяц.

С картой ALL Airlines вы получите страховку в путешествиях для одного человека бесплатно. Она покроет расходы до $50000 и распространяется на игры с мячом и водные развлечения. Мили начисляются за любые покупки, потратить их можно на любые авиабилеты.

Обслуживание бесплатное, если у вас есть кредит в Тинькофф или неснижаемый остаток по карте больше 100000 рублей. В иных случаях — 299 рублей в месяц.

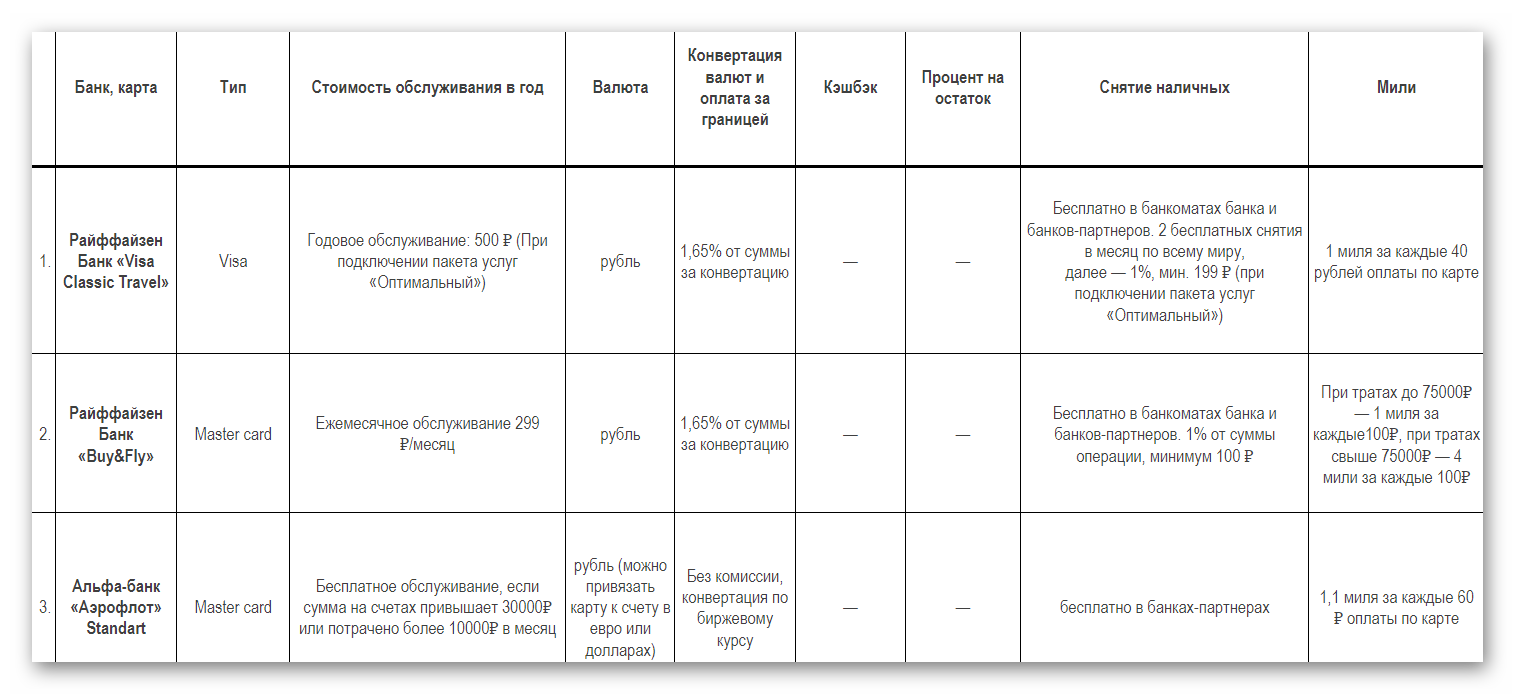

Для наглядности мы составили табличку с самыми популярными дебетовыми картами, которые предлагают выгоды для путешественников.

!!! Полную версию, где мы сравниваем 8 карт смотрите и скачивайте здесь.

Информация актуальна на апрель 2019 года. Данные будем обновлять.

Что делать, если карты VISA заблокируют из-за санкций

В начале марта Visa и Mastercard заблокировали карты «Еврофинанс Моснарбанка». Сейчас карты не работают и в России, и заграницей. Есть риск, что заблокируют и карты других российских банков.

В таком случае всем путешественникам придется оформить одну из кобейджинговых карт «Мир»: «Мир»-Maestro, «Мир»-JCB и «Мир»-UnionPay. Такие карты можно оформить в банках «МТС Банк», «Газпромбанк», «Россельхозбанк».

| Все посты блога и горящие туры появляются в Telegram на час раньше! | Блог: https://t.me/ChipTravelBlog | Лента горячих туров: https://t.me/ChipTravelHot |